La tavola dei rendimenti dei Benchmark Quantalys 2020

Pubblicato il 15/01/2021 - Alessia Vicario & Marco Chinaia

La tavola periodica dei rendimenti evidenzia le performance di 14 diversi mercati, anno per anno, su un periodo di 20 anni (dal 2001 al 2020). Ciascun colore rappresenta un Benchmark Quantalys e quindi un mercato. Per ogni anno, dal 2001 al 2020, le performance sono state ordinate in senso decrescente. Accanto alle performance registrate nei singoli anni civili sono stati riportati i dati di performance annualizzata, registrata nell'intero periodo e di volatilità.

Oltre alla possibilità di focalizzarsi sui rendimenti assoluti del singolo mercato ed analizzare l’evoluzione per comprendere se, nel corso del tempo, vi è una certa tendenza che viene rispettata, la tabella permette di analizzare, sui singoli anni e quindi a parità di eventi, il rendimento relativo che un mercato ha avuto rispetto agli altri.

Lo strumento esprime il fondamentale concetto di diversificazione dal momento che, come evidenzia la tabella, non è detto che i rendimenti passati si verifichino in futuro e dal momento che, da un anno all’altro, i mercati possono cambiare notevolmente la posizione nella classifica delle performance.

L’ordinamento decrescente dei rendimenti dei mercati permette di comprendere un altro elemento fondamentale ovvero il livello di range all’interno del quale i mercati si muovono durante un arco temporale, nel caso specifico 20 anni, e quindi del livello di volatilità al quale il mercato espone.

Nell’orizzonte temporale considerato ad es. l’Azionario Italia e il mercato delle Commodities hanno registrato le performance peggiori, rispettivamente del: -14,29% e del -63,86% e contestualmente la volatilità maggiore, rispettivamente del: +23,74% per l’Azionario Italia e del +22,16% per le Commodities. Al contrario, l’Azionario Paesi emergenti, rappresentato dall’indice MSCI Emerging Markets, pur registrando una volatilità molto alta (+20,23%) ha registrato la performance maggiore sull'intero periodo pari al + 8,08%.

Questo aspetto esprime la relazione presente tra rischio - rendimento, secondo la quale è possibile realizzare rendimenti maggiori solo accettando livelli di rischio maggiore. Questi principio potrebbe risultare non sempre rispettato da tutti i mercati.

L’elevata volatilità dei risultati può manifestarsi anche nel breve periodo e non solo in periodi temporali sufficientemente elevati (es. l'MSCI Emerging Markets che nel 2008 ha registrato un -50,64%, solo un anno dopo, nel 2009,ha registrato un +72,45% con differenziale del +123,08%).

Con riferimenti ai singoli mercati, nei 20 anni considerati, lo S&P GSCI (Commodities) e il ML USD Libor 3M Const.Maturity (Monetari Dollaro USA) sono gli indici che registrano il maggior numero di performance negative: 10 su 20, seguiti dal MSCI Italy (Azionario Italia) che per 9 anni su 20 ha registrato rendimenti annuali negativi. L’unico benchmark a registrare durante l’intero periodo valori positivi è il ML Pan Europe Broad Market (Obbligazionario Europa).

Osservando i valori registrati nel 2020 è possibile notare come la ripresa che ha contraddistinto il 2019 sia stata frenata dall’impatto del Covid. Nel 2019 il valore più alto era stato registrato dall’Azionario Usa (+33,39%) che ha chiuso, invece, il 2020 posizionandosi sempre al primo posto ma con valori ben più bassi pari al 10,52%. Nell’anno, infatti, solo 6 dei 14 mercati analizzati hanno registrato performance positive.

Tavola dei rendimenti: divisione tra performance positive e performance negative

.png)

Analizzando le performance registrate dai 14 mercati sui 20 anni, è possibile osservare che mediamente in ciascun anno il numero di mercati che ha registrato performance positive è superiore al numero dei mercati che hanno registrato performance negative.

Il 2005 rappresenta l’unico anno in cui tutti i mercati considerati hanno registrato performance positive, con la performance più alta registrata dal MSCI Emerging Markets (+54,72%) e la performance più bassa registrata dall’ EONIA (+2,12%). A livello complessivo i risultati peggiori sono stati registrati nel 2002, 2008, 2018 e 2020 dove osserviamo che il maggior numero di mercati chiude con performance negative (9 su 14 sia nel 2002 che nel 2008 e 8 su 14 sia nel 2018 che nel 2020). Al contrario, il 2004, 2009, 2010 e 2019 vedono il più alto numero di mercati (13 su 14) chiudere in positivo. In particolare, nel 2004 e nel 2009 è il ML USD LIBOR 3M Const.Maturity l’unico mercato che registra un rendimento negativo, nel 2019 è l’EONIA.

Tavola delle volatilità: volatilità annualizzate dei singoli mercati (2001-2020) e volatilità cumulativa.

.png)

Per analizzare al meglio il comportamento di un mercato è necessario accompagnare l’analisi delle performance con il livello di rischio al quale il mercato espone. Nella tavola le performance dei benchmark sono state ordinate in funzione della volatilità registrata sull’intero periodo dal più alto, il MSCI Italy, con una volatilità pari al 23,74%, al più basso, l’Eonia, con una volatilità dello 0,23%.

Questa tavola mostra le volatilità annualizzate registrate da ciascun Benchmark, per il periodo 2001-2020 e la volatilità calcolata sull’intero periodo. In rosso vengono evidenziati i casi in cui la volatilità del singolo anno è stata maggiore della volatilità complessiva registrata dal mercato. In particolare, è possibile osservare come il 2008 e il 2009 rappresentino gli anni in cui i mercati hanno registrato un notevole aumento della volatilità ed infatti 13 benchmark su 14, ad eccezione dell’Eonia, hanno registrato una volatilità più alta di quella complessiva di periodo. Inoltre, osservando l’anno appena concluso, è possibile notare come 12 benchmark su 14 mostrano una volatilità maggiore, (con la sola eccezione dell’Obbligazionario Globale), e che i livelli di volatilità toccati dall’arrivo di Covid – 19, sono molto simili ai livelli toccati nel periodo della crisi finanziaria (2008 - 2009).

La tavola evidenzia il ruolo fondamentale svolto dalla variabile orizzonte temporale sulla volatilità dei rendimenti. Ciò che è rischiosissimo sul breve periodo potrebbe non esserlo o comunque esserlo meno nel lungo periodo.

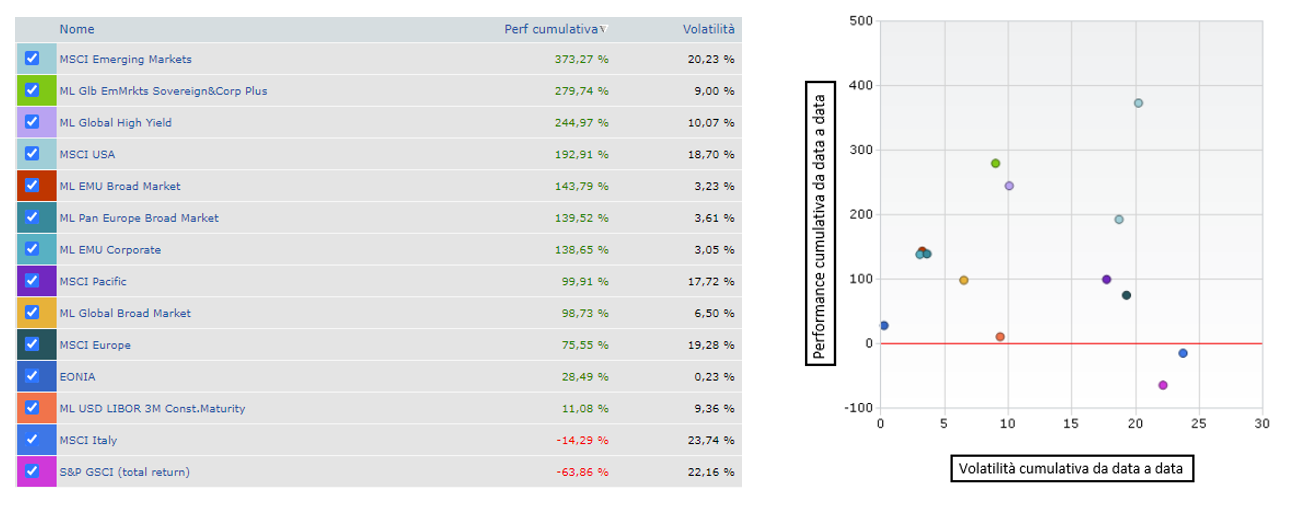

Performance cumulative (01.01.2001 al 31.12.2020) alcuni esempi di rappresentazioni dei dati in Quantalys

.png)

FOCUS 2020: tavola dei rendimenti su base mensile

Dopo aver analizzato l’andamento dei 14 mercati negli ultimi 20 anni e osservando i risultati messi a segno nell’ultimo anno, risulta utile porre l’attenzione sui singoli mesi che hanno caratterizzato questo 2020 appena concluso, un anno ricco di eventi che hanno segnato gli andamenti dei mercati finanziari.

Il 2020 mostra una variazione dei rendimenti, nel passaggio da un mese all'altro, molto alta, derivante da un’incertezza che ha colpito la quasi totalità dei mercati. In particolare, è forte il ribasso delle performance che ha caratterizzato la seconda parte di febbraio e l’intero mese di marzo, mesi in cui la pandemia da Covid – 19, come la conosciamo oggi, ha iniziato la sua espansione. A marzo le performance registrate sono state negative per 13 benchmark su 14, l’unico ad avere una lieve performance positiva è stato il ML USD LIBOR 3M Const.Maturity (+0,21%). Il range di valori all’interno del quale i mercati hanno oscillato è stato molto ampio (es. l’S&P GSCI che ha registrato una performance del -29,29% a marzo è riuscito a entrare in territorio positivo a maggio con una performance del +13,66%, con un differenziale del 42,95% in soli due mesi).

.PNG)

.PNG)